di Roberto Polidori

Lo tsunami economico che colpisce la Provincia di Taranto può agevolmente essere letto attraverso le statistiche sugli strumenti monetari forniti periodicamente da Bankitalia. Queste statistiche decretano che i cittadini e gli imprenditori della Provincia di Taranto hanno le maggiori difficoltà nel farsi prestare soldi e nel restituirli utilizzando i canali di approvvigionamento leciti: in Italia stanno peggio (di pochissimo) solo i residenti delle Provincie di Potenza, Matera e l’Aquila.

Quando si parla di contrazione del credito e di riduzione dei finanziamenti concessi alle imprese si parla di banche; in altri termini si parla della cinghia di trasmissione di stimoli monetari e fiscali (se esistono) all’economia reale. Se, per motivi esterni o endogeni, questa cinghia di trasmissione non funziona bene, il sistema economico soffre e, a lungo andare, collassa. Una crisi di liquidità delle banche implica sempre una riduzione di concessione di credito e ciò determina un effetto collaterale gravissimo: soffrono anche le imprese finanziariamente e contabilmente sane che, quindi, cominciano a licenziare dando inizio a quell’avvitamento nefasto conosciuto bene dagli economisti. Tutte le aziende, infatti, hanno bisogno di anticipi di cassa da parte degli istituti di credito, a parte le pochissime imprese capaci di lavorare con mezzi propri. Se le aziende collassano non saranno in grado di restituire gli affidamenti concessi dalle banche provocando perdite operative ingenti e inducendo gli istituti di credito a parcheggiare la liquidità (ammesso che ci sia) in investimenti alternativi, amplificando ulteriormente il processo conosciuto dai tecnici come credit crunch. Nella vulgata popolare, il salvataggio delle banche a danno dei debiti pubblici dei paesi è un’ insopportabile ingiustizia sociale: equivale, infatti, al trasferimento netto di ricchezza da chi sta già pagando la crisi a chi, invece, dopo averne amplificato le dinamiche, si rifugia sotto l’ala protettiva di “mamma Stato” per continuare a fare i propri interessi. L’analisi dei comportamenti degli istituti finanziari in tempo di crisi (ed il loro ruolo nella crisi) è stata compiuta da autorevoli studiosi ed economisti e non è oggetto di indagine del presente lavoro. Altro compito immane che necessita di trattazione separata è, poi, stabilire se il cavallo non vada ad abbeverarsi – cioè se le aziende non prendano soldi a prestito dalle banche a causa dei costi crescenti di finanziamento – o se l’acqua non arrivi al cavallo assetato – cioè se le banche non vogliano più concedere prestiti per il timore di non essere rimborsate.

L’analisi quantitativa dei flussi di moneta di un’economia è importante perché ne anticipa le future dinamiche reali. I prestiti monetari tendono, infatti, a crescere naturalmente e nominalmente ad un ritmo sostenuto per due motivi essenziali: il PIL di un sistema economico non in recessione sale nella sua globalità; il valore monetario dei beni aumenta a causa di un fenomeno conosciuto e chiamato inflazione(l’aumento continuo e costante dei prezzi dei beni). Gli economisti sanno bene che la riduzione della quantità di moneta offerta è già una prova schiacciante di crisi del sistema economico; ma un contesto economico può anche essere in crisi se, pur in presenza di un aumento di prestiti monetari accordati alle imprese ed alle famiglie, aumentano le sofferenze, cioè la quantità di prestiti «in essere con soggetti in stato di insolvenza o in situazioni sostanzialmente equiparabili, a prescindere dalle garanzie che li assistono» (definizione Bankitalia). Un’analisi del genere è possibile grazie alle Statistiche Creditizie Provinciali di Bankitalia, solitamente aggiornate a 2-3 mesi precedenti il momento della rilevazione.

TAB 1 – Sofferenze lorde su prestiti bancari a consumatori ed imprese residenti in Puglia a Luglio 2011

-

Localizzazione Prestiti accordati ed utilizzati a consumatori ed imprese al netto dei P/T Sofferenze totali consumatori ed imprese Tasso percentuale delle sofferenze di consumatori ed imprese su prestiti Bari 23.932 1.783 7,44% Taranto 7.001 852 12,16% Brindisi 4.165 279 6,69% Lecce 8.823 627 7,10% Barletta-Andria- Trani 4.656 421 9,04% Foggia 9.123 702 7,69% Puglia 57.700 4.665 8,08%

Fonte: elaborazione Fisac CGIL Puglia su Statistiche Creditizie Provinciali – Banca d’Italia. Dati in Milioni di Euro.

La Tabella 1 fotografa la quantità e la qualità dei prestiti accordati dalle banche a consumatori ed imprese nelle provincie pugliesi a Luglio 2011. Uno studio FISAC CGIL Puglia concluso a metà ottobre 2011 ha attestato che il livello delle sofferenze a livello nazionale al 31/07/2011 era pari al 7,44% sui prestiti accordati alle aziende; è già un livello di sofferenze clamorosamente alto ed incompatibile con la sopravvivenza di un qualsiasi sistema economico in assenza di ammortizzatori sociali (cioè di intervento pubblico); il dato di Taranto alla stessa data è particolarmente disastroso: il 12,16% dei prestiti è in sofferenza; anche ammettendo che il debito del Comune sia incluso nelle sofferenze e che sia di 250 Milioni di Euro, Taranto si attesterebbe all’ 8,54%, ben al di sopra la media regionale.

Ma come si sono evoluti nel tempo il flusso di moneta offerto alle imprese e il flusso di sofferenze?

La Tab. 2 chiarisce l’evoluzione delle grandezze a livello d’impresa e su scala nazionale. Una situazione drammatica che si commenta da sola: da fine Agosto 2010 e fine Agosto 2011 le sofferenza delle imprese italiane (cioè la loro incapacità di restituire i soldi prestati dalle banche e, quindi, la loro morte) è aumentata di 2 punti percentuali.

Tab 2 – Tasso percentuale delle sofferenze bancarie su accordato utilizzato sistema imprenditoriale italiano

-

Data Crediti Accordati ed utilizzati per tutte le attività economiche Sofferenze totali imprese ed aziende individuali Tasso percentuale delle sofferenze su crediti utilizzati 31/08/2011 1.001.777 75.517 7,53% 31/07/2011 1.000.684 74.516 7,44% 31/06/2011 1.004.325 73.565 7,32% 31/05/2011 998.773 72.634 7,27% 31/04/2011 985.482 71.546 7,26% 31/03/2011 992.379 70.616 7,11% 31/02/2011 994.553 69.378 6,97% 31/01/2011 989.890 68.353 6,90% 30/08/2010 952.392 53.999 5,66%

Fonte: elaborazione Fisac CGIL Puglia da dati Bankitalia – B.I.P. Tavole TSC 20810 e TSC 20910. Dati in milioni di Euro

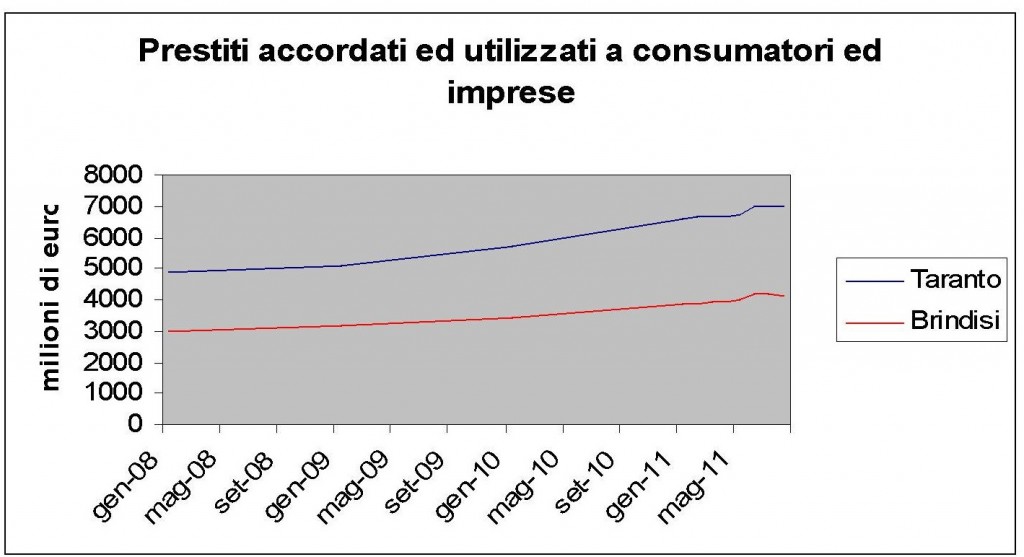

Il Grafico 1 chiarisce la situazione dei prestiti a livello provinciale: a Taranto e Brindisi l’erogazione di nuovi finanziamenti a privati ed aziende si è bloccato, anzi si è ridotto anche in termini nominali; in Provincia di Taranto, in particolare, i prestiti accordati a fine Agosto 2011 sono scesi a 6.955 milioni di Euro, inferiori ai 7.002 milioni di Euro al 31/07/2011; ciò indica una forte contrazione in termini nominali (e ancor più in termini reali), che sarà confermata dalle rilevazioni degli ultimi due mesi.

Grafico1 – Fonte: elaborazione Fisac CGIL Brindisi e Taranto su dati Bankitalia – Milioni di euro

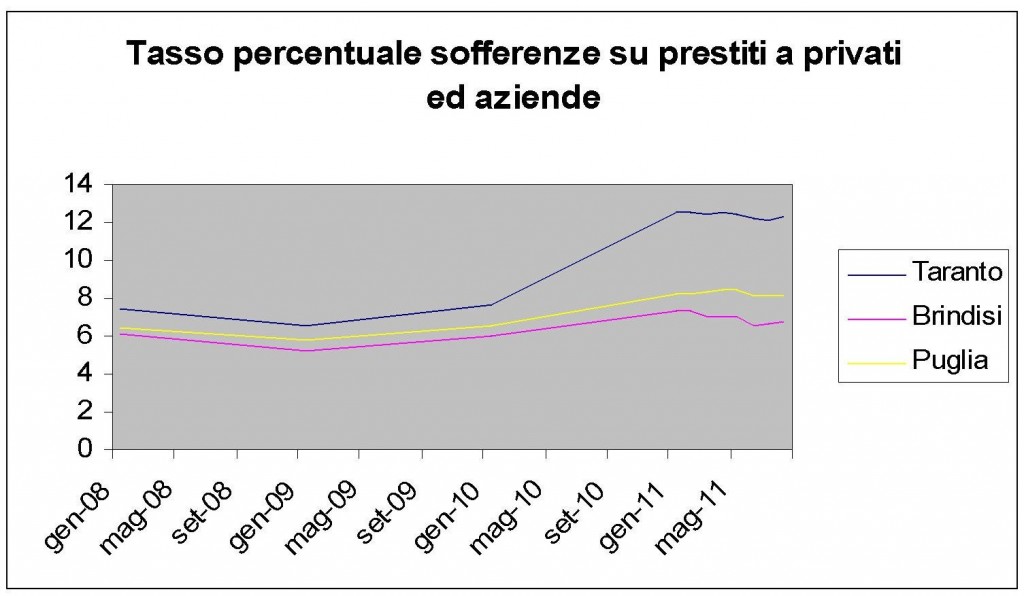

L’evoluzione della percentuale di sofferenze su prestiti concessi lascia pochi dubbi circa la tendenza in atto, soprattutto nel tarantino; durante gli anni della “ripresina economica”, da Aprile 2009 ad Aprile 2011, il flusso di denaro prestato in Provincia di Taranto ad imprese e consumatori è aumentato in termini nominali ma non in termini reali; le sofferenze, invece, hanno continuato a salire in modo drammatico ed a un ritmo molto maggiore rispetto, ad esempio, al dato italiano, a quello regionale e a quello della Provincia di Brindisi.

Ora che il flusso di denaro si è bruscamente interrotto anche in termini nominali, l’incidenza delle sofferenze sui prestiti ricomincia ad aumentare; a Taranto si attesta al 12,33% contro un dato nettamente inferiore a Brindisi (6,80%) e in Puglia (8,16%). C’è da puntualizzare che la discontinuità particolarmente cospicua nei dati della Provincia di Taranto è ascrivibile a nuovi criteri di misurazione Bankitalia, che considerano sofferenze anche i prestiti cartolarizzati del Comune fallito. Se si considera che questi tre dati percentuali erano rispettivamente pari al 7,44%, al 6,09% e al 6,42% a Gennaio 2008, c’è da essere terrorizzati alla luce di una semplice considerazione: i dati, già terribili, confermano il crescente degrado del tessuto imprenditoriale del tarantino (anche al netto del controvalore delle obbligazioni da rimborsare) e non sono aggiornati a Settembre ed Ottobre 2011, mesi nei quali la stretta creditizia è stata presumibilmente molto maggiore. Se la teoria considera fisiologico un tasso massimo di sofferenze al 2-3%, nella Provincia di Taranto la situazione appare particolarmente drammatica e lascia ipotizzare il ricorso di imprenditori e famiglie a forme alternative di finanziamento a tassi altissimi (usura). Un veloce sguardo alla situazione italiana conferma la sensazione che il contesto finanziario ed economico sia completamente fuori controllo.

Grafico2 – Fonte: elaborazione Fisac CGIL Brindisi e Taranto su dati Bankitalia – Dati in percentuale